إذا انحرفت القروض العقارية السكنية، فغالبًا ما لا تتصرف البنوك خلال هذا الوقت.

بقلم وولف ريختر لـ WOLF STREET.

ارتفعت أرصدة الرهن العقاري بمقدار 190 مليار دولار، أو 1.6% في الربع الأول مقارنة بالربع الرابع، وارتفعت بنسبة 3.3% على أساس سنوي إلى 12.4 تريليون دولار، وفقًا لتقرير قروض المنازل والائتمان الصادر عن بنك الاحتياطي الفيدرالي في نيويورك. وتمثل القروض العقارية 80% من إجمالي ديون الأسر.

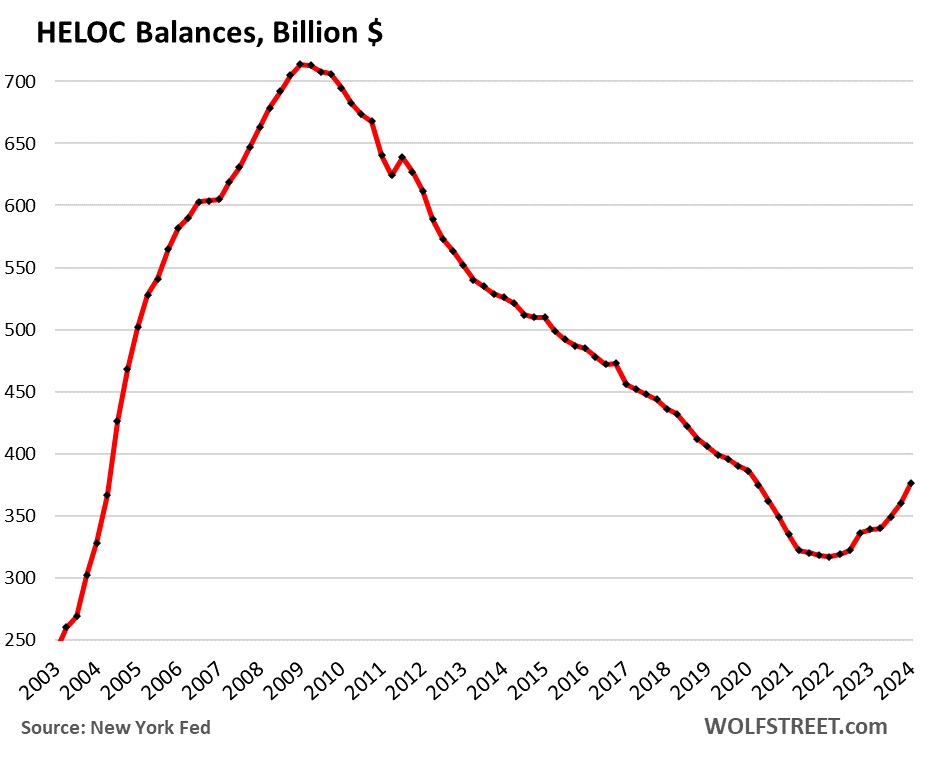

لكن هيلوك (خطوط ائتمان ملكية المساكن) تنهض من تحت الرماد. ارتفعت الأرصدة بنسبة 4.4% خلال الربع، و10.9% خلال العام – وهي الأعلى منذ فترة.

وفيما يتعلق بأرصدة الرهن العقاري، فإن الزيادة الصغيرة نسبياً التي بلغت 3.3% على أساس سنوي كانت نتيجة لعدة عوامل تدفع في اتجاهات مختلفة: أسعار المساكن التي لا تزال ترتفع إلى عنان السماء والتي تتطلب قروضاً عقارية أكبر؛ وانخفضت مشتريات المنازل القائمة. لقد انخفض حجم أصول الرهن العقاري. ومع انخفاض الأسعار بنسبة 18%، توقفت عمليات شراء المنازل الجديدة، وقام المشترون بتمويل منازل جديدة أقل تكلفة. والغالبية العظمى من أصحاب المنازل الذين لديهم قروض عقارية بنسبة 3٪ لم يبيعوا، ولم يشترو أيضًا، لذلك لم يسددوا قروضهم العقارية بنسبة 3٪، ولم يحصلوا على قروض عقارية جديدة ضخمة لشراء منازل أكثر تكلفة:

لكن أرصدة HELOC تنهض من تحت الرماد.

ارتفعت أرصدة HELOC بمقدار 16 مليار دولار، أو 4.4% في الربع الأول من الربع الرابع، و10.9% على أساس سنوي إلى 376 مليار دولار. وعلى الرغم من الارتفاع الأخير، فإن أرصدة HELOC منخفضة تاريخياً بعد 13 عاماً من الانخفاض المتواصل.

HELOCs هي وسيلة لأصحاب المنازل لتحويل أسهمهم المدفونة في منازلهم إلى أموال قابلة للاستخدام. ولكن للحصول على أموالهم الخاصة، يتعين عليهم دفع رسوم وفوائد وول ستريت.

أدت معدلات الفائدة على الرهن العقاري البالغة 7% إلى زيادة تكلفة السحب النقدي – الذي يعيد تمويل الرهن العقاري والصرف النقدي بهذا المعدل المرتفع – وانخفض حجم إعادة التمويل. قد يأتي HELOC بمعدلات فائدة تبلغ 9٪، أو أي شيء آخر، ولكنه ينطبق فقط على المبلغ المسحوب على حد الائتمان، وليس الرهن العقاري الذي يستمر عند 3٪.

تنجز الرهون العقارية ذات الامتياز الثاني نفس الشيء الذي تؤديه HELOC، ولكن لها دفعات ثابتة على مدى فترة زمنية محددة. كما أنها وسيلة مكلفة لأصحاب المنازل لتحويل أموالهم المدفونة في منازلهم إلى أموال قابلة للاستخدام، حيث تقوم وول ستريت بحساب لحومها بدقة.

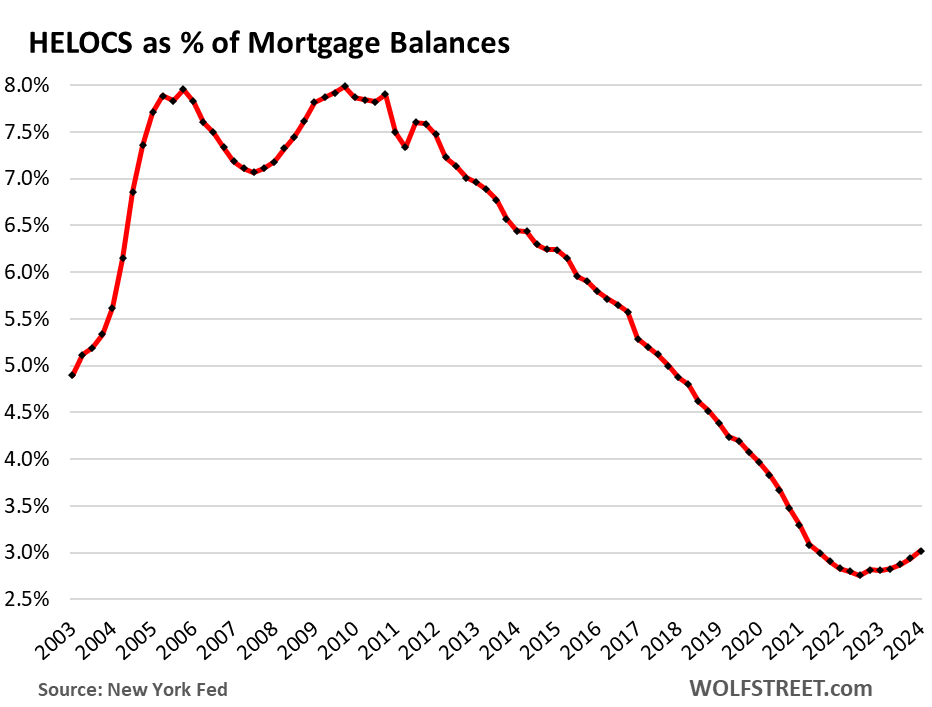

لا تزال HELOC تمثل جزءًا صغيرًا من قروض المنازل، حيث تمثل 3.0٪ فقط من إجمالي أرصدة الرهن العقاري في الربع الأول، بالكاد أعلى من أدنى مستوى تاريخي عند 2.8٪ في الربع الثالث من عام 2022. في مرحلة ما من عام 2005 إلى عام 2012، كانت HELOCs تمثل 7-8٪ من أرصدة الرهن العقاري:

عبء ديون الرهن العقاري.

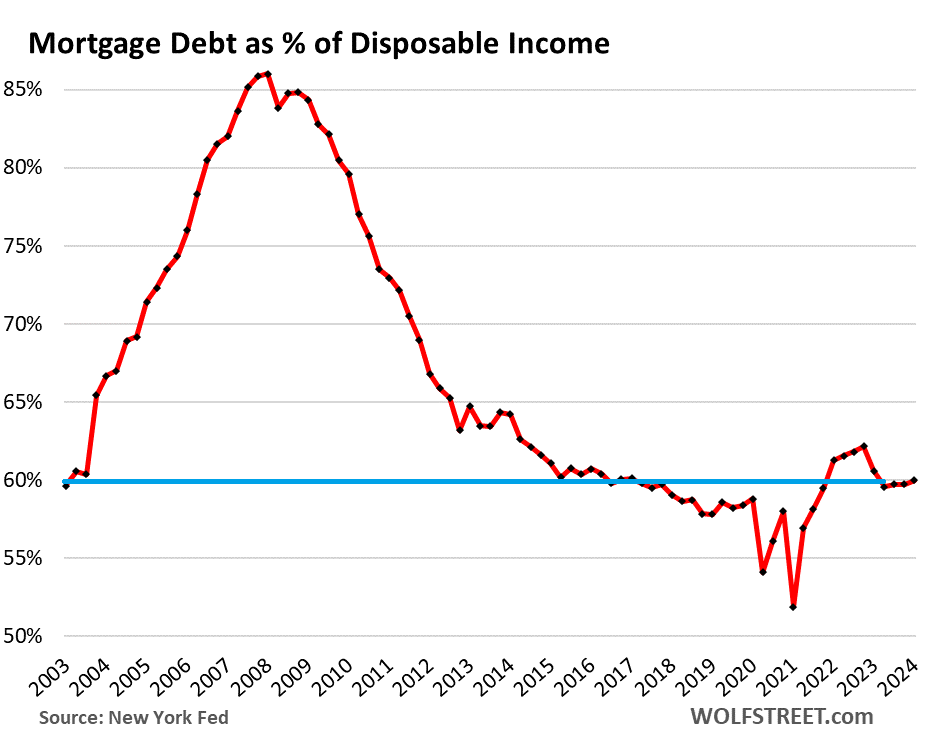

ولقياس عبء ديون الرهن العقاري على الأسر، يمكن مقارنة أرصدة الرهن العقاري بالدخل المتاح، وهو ما تنفقه الأسر من دخلها الإجمالي، بعد الضرائب على الرواتب وأقساط الضمان الاجتماعي، لتغطية نفقات معيشتها وخدمة ديونها.

الدخل المتاح هو الدخل من جميع المصادر ولكن ليس المكاسب الرأسمالية (الأجور، والفوائد، وأرباح الأسهم، والإيجارات، ودخل المزرعة، ودخل الأعمال الصغيرة، والتحويلات المالية من الحكومة، وما إلى ذلك)، مطروحًا منها الضرائب واشتراكات التأمين الاجتماعي. زاد الدخل المتاح (بيانات من مكتب التحليل الاقتصادي):

- خلال الربع: +1.1%

- على أساس سنوي: +4.3%

- من 2019: +26.7%.

وبلغت نسبة متأخرات الرهن العقاري حوالي 60٪ في الأرباع الأربعة الأخيرة. لاحظ كيف انخفضت النسبة مع زيادة الأجور في عام 2022 والربع الأول من عام 2023. في الآونة الأخيرة، تباطأ نمو الأجور، واستقر المعدل بالقرب من مستويات منخفضة تاريخيا:

الجريمة لم تعد إلى طبيعتها بعد.

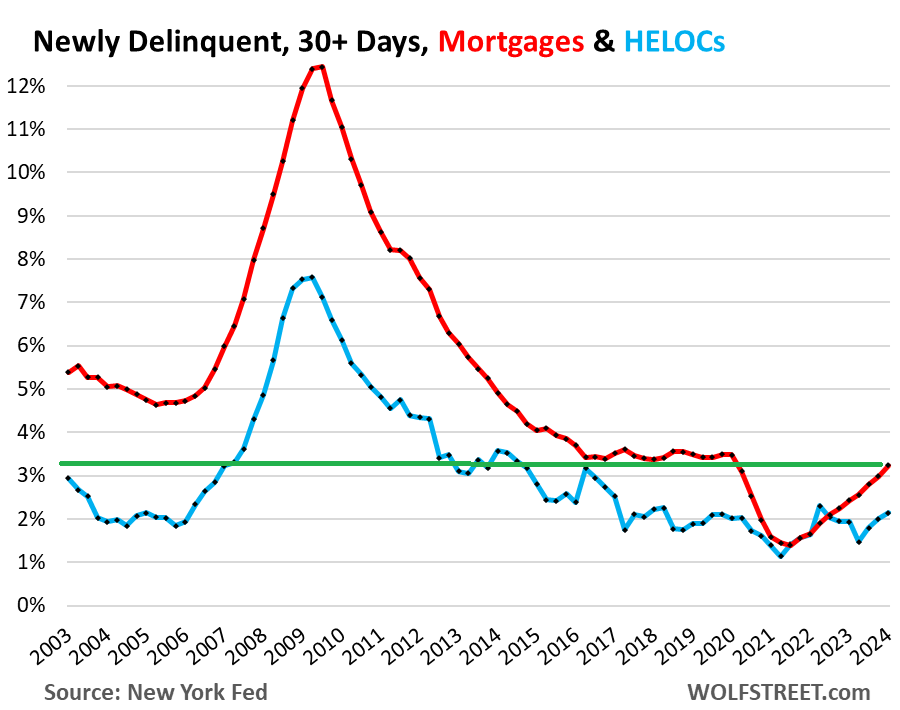

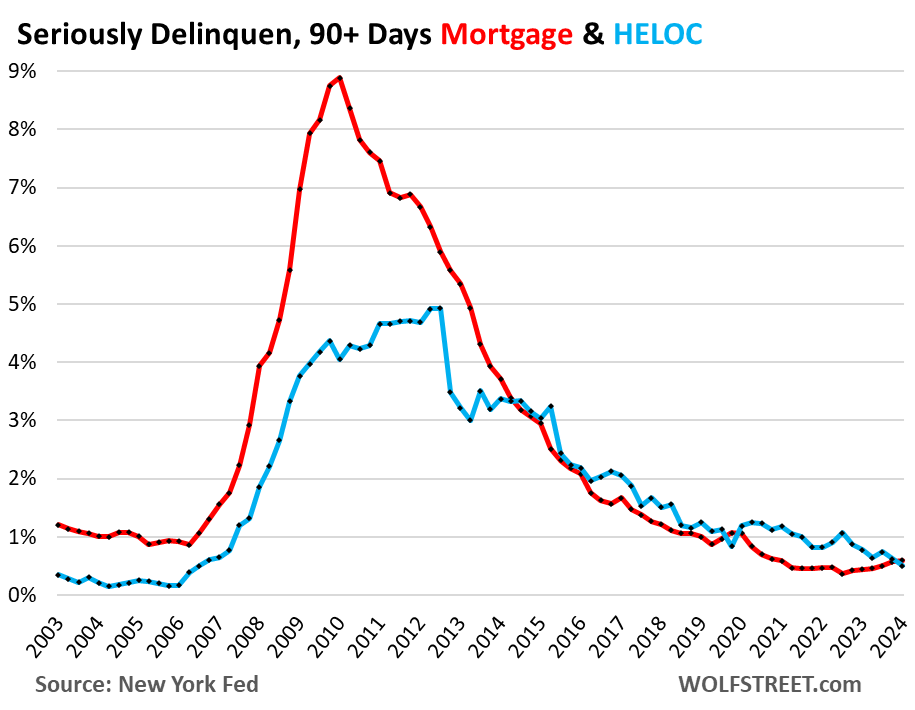

التجريم: تصل أرصدة الرهن العقاري التي تأخرت في السداد لمدة 30 يومًا أو أكثر إلى 3.2% من إجمالي الأرصدة – وهو أدنى مستوى منذ أي وقت قبل الوباء (الخط الأحمر في الرسم البياني أدناه).

أرصدة HELOC المتأخرة لمدة 30 يومًا أو أكثر تصل إلى 2.1% (الخط الأزرق).

جريمة خطيرة: ارتفعت أرصدة الرهن العقاري المتأخرة لمدة 90 يومًا أو أكثر بنسبة 0.6%، مقارنة بـ 1.0% وأكثر قبل الوباء (الخط الأحمر في الرسم البياني أدناه).

وانخفضت أرصدة HELOC التي تأخرت في السداد لمدة 90 يومًا أو أكثر إلى 0.5%، وهو أدنى مستوى منذ عام 2006 (الخط الأزرق).

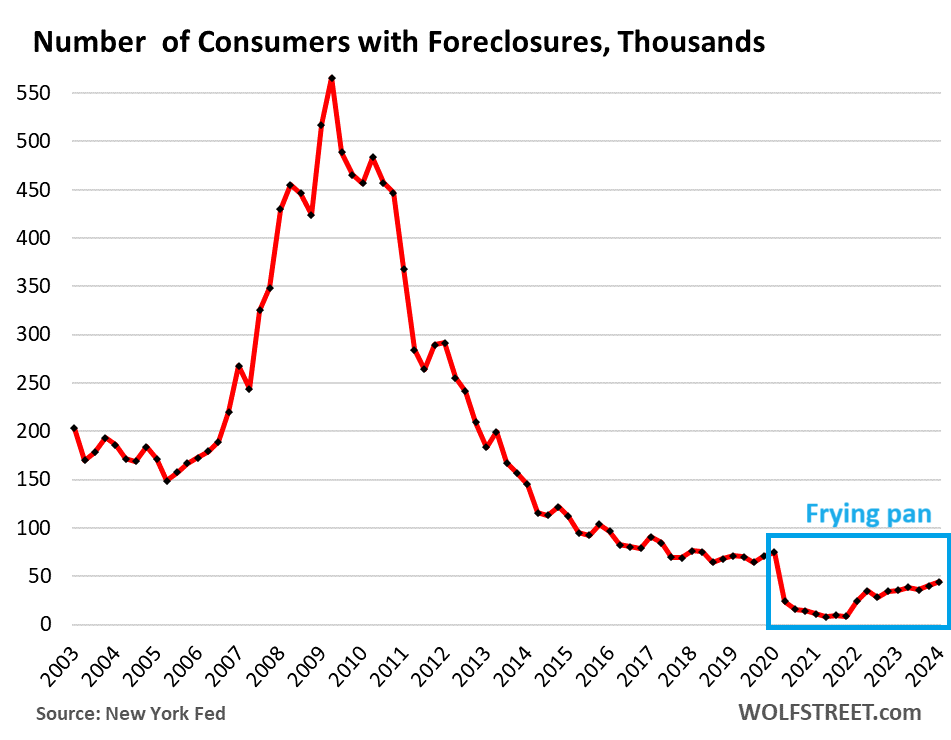

التقدم في شكل مقلاة ما بعد الوباء.

خلال الوباء، انخفض عدد المستهلكين الذين حبسوا الرهن إلى الصفر، حيث تم فرض حظر على الرهن العقاري وحبس الرهن. لقد ارتفعت منذ ذلك الحين، لكنها لا تزال أقل من أدنى مستوياتها قبل الوباء.

في الربع الأول، تم حجز ما بين 65.000 إلى 90.000 مستهلك للأعوام من 2017 إلى 2019. وبعبارة أخرى، لم يعودوا بعد إلى طبيعتهم. لقد نما نمط المقلاة بعد الوباء في العديد من البيانات الأخرى أيضًا:

لن يكون تفكيك العملة مشكلة …

…تهبط أسعار المنازل ويفقد الناس وظائفهم. هذه هي النسخة القصيرة.

مع استمرار ارتفاع أسعار المنازل في السنوات حتى منتصف عام 2022، فإن أصحاب المنازل الذين اشتروا منازلهم قبل عامين ولم يحصلوا على أموال نقدية، يحتفظون بمزيد من الأسهم في منازلهم. وهذا هو حال معظم أصحاب المنازل. لكن مشتري المنازل الجدد يمكن أن يواجهوا مشاكل خطيرة بسرعة كبيرة.

إذا لم يتمكن صاحب المنزل الذي لديه الكثير من الأسهم من سداد أقساط الرهن العقاري لأنه فقد وظيفته أو تعرض لحالة طبية طارئة، فيمكنه بيع المنزل وسداد الرهن العقاري وبقاء بعض المال.

فإذا ارتفعت معدلات البطالة ولم يتمكن مليون من أصحاب المساكن من سداد أقساطهم لأكثر من عام، فيمكنهم بيع منازلهم وسداد رهنهم العقاري والمضي قدماً.

وتنشأ المشكلة عندما تنخفض أسعار المساكن إلى أدنى مستوياتها منذ عدة سنوات، وفجأة يصبح جزء كبير من أصحاب المنازل تحت الماء. إن التواجد تحت الماء لا يمثل مشكلة كبيرة بالنسبة لصاحب المنزل إلا إذا قام بالبيع. لقد توقفوا بشدة، وتوقفوا عن النظر إلى Zillow كل يوم، وتستمر الحياة.

ولكن إذا كانوا كذلك يريد للبيع، يصبح الأمر معقدا. إذا فقد الكثير من الناس وظائفهم، ولم يتمكنوا من سداد أقساط الرهن العقاري، واضطروا إلى البيع، فهذا أمر مربك بعض الشيء لأن ذلك يؤدي إلى انخفاض الأسعار بشكل أكبر. ونتيجة لذلك، ستصبح المنازل أكثر وفرة في السوق وبأسعار معقولة للشراء، الأمر الذي سيرحب به الكثير من الناس ويحل الأزمة.

وكانت البنوك غير نشطة إلى حد كبير في هذا الوقت.

وسيؤثر الارتباك في الغالب على دافعي الضرائب، الذين يدفعون الآن غالبية القروض العقارية – وليس البنوك. الاستثناءات هي HELOCs؛ ولم تضعهم الحكومة تحت سيطرتها بعد. لكن أرصدة HELOC لا تزال صغيرة.

لدى البنوك عدد قليل نسبياً من القروض العقارية في دفاترها؛ ويتم بيع معظمها إلى الوكالات الحكومية، التي تحولها إلى محمد بن سلمان المدعوم من الحكومة وتبيعها للمستثمرين. كان أحد التغييرات الأساسية التي حدثت بعد أزمة الرهن العقاري هو أن البنوك لم تعد في مأزق فيما يتعلق بأغلبية القروض العقارية. لذا، يستطيع بنك الاحتياطي الفيدرالي في الوقت الحالي أن يسمح لسوق الإسكان بالقيام بعمله من دون القلق بشأن انهيار النظام المالي تحت وطأة ديون الرهن العقاري. ومن الممكن أن يتعثر النظام المالي بسبب قضايا أخرى، ولكن ليس الرهن العقاري السكني.

استمتع بقراءة WOLF STREET وتريد دعمها؟ يمكنك التبرع. أنا فعلا أقدر ذلك. انقر على كوب البيرة والشاي المثلج لتتعلم كيف:

هل تريد أن يتم إعلامك عبر البريد الإلكتروني عندما ينشر WOLF STREET مقالًا جديدًا؟ سجل هنا.

![]()